金融市場には様々なアノマリーが存在します。アノマリーとは金融市場における規則的な現象のことであり、有名なものでは「セル・イン・メイ(5月に売れ)」や「夏枯れ相場」などが挙げられます。最近では「有名人の結婚発表があると日経平均が下がる」などジョークのように扱われるアノマリーもあります。

このようにアノマリーは明確な根拠やデータ分析に基づいたものではありませんが、不思議とその通りに相場が動くことが多いため、投資家の間では度々意識されているものとなっています。

FX相場においては、「ゴトー日はドル高円安に動く」との有名なアノマリーがあります。この記事ではゴトー日のアノマリーについて、その由来や実際の為替相場の動きの検証を行っていきます。FX取引を行うにあたって知っておいて損はないでしょう。

ゴトー日のアノマリー

ゴトー日とは毎月5もしくは10がつく日のことを指します。このゴトー日と呼ばれる日は企業の決済日となっていることが多いため、企業間の資金決済が活発になる日でもあります。

多くの企業が社員への給与支給日を10日や25日に指定していることや、ゴトー日に金融機関のATMが混み合うこともその一例といえるでしょう。

また日本国内の輸入企業もゴトー日を決済日としている企業が多いため、ゴトー日には外国為替市場において大量の米ドルの需要が発生することとなります。外国企業への支払い準備のために円を売って米ドルを買う動きが活発になることから、ゴトー日はドル高円安になりやすい傾向があるといわれているのです。つまりゴトー日は外国企業への支払いのための実需から米ドル需要が増すことが特徴であることが分かります。

このゴトー日の傾向を利用することで利益を狙うトレーダーも多く存在します。

| ゴトー日・・・5日、10日、15日、20日、25日、30日もしくは月末日 |

仲値(TTM)とは

ゴトー日のアノマリーの仕組みを理解するには、まず仲値(TTM)について知っておく必要があります。

外国為替市場は絶えず変動するものですが、金融機関では外国為替取引を行う際に終日固定の為替レートを採用しています。この為替レートを仲値(TTM)と呼び、仲値(TTM)は毎朝9時55分に発表されます。

その後の外国為替相場によほど大きな変動がない限り仲値(TTM)は終日変更されない固定のレートとなっています。金融機関ではこの仲値(TTM)を基準として売買レートのTTS、TTBが決定され、それに基づき外国為替取引が行われています。

仲値発表前後の為替相場の動き

ゴトー日には多くの米ドル買い注文が入ることが予想されるため、金融機関ではその米ドル需要に対応する下準備が行われます。金融機関としては少しでも安く米ドルを調達したいため、仲値(TTM)発表前の9時~9時55分までの間に外国為替市場で大量の米ドルの調達に動きます。

つまりゴトー日には大量に円を売って米ドルを買う動きが活発になることから、外国為替市場には円があふれ、米ドルが不足する状態となります。この傾向から「ゴトー日はドル高円安へ動く」とのアノマリーが広がったとみられています。

またここでは米ドルに関する説明を行っていますが、日本には輸入企業が多く存在することからユーロや中国元など他の通貨でも同じ構造が当てはまるといえるでしょう。

ゴトー日の実際の値動きは?

実際の為替相場において、このアノマリーは有効なのでしょうか。毎月ゴトー日に円安に動くとなれば、トレーダーにとっては非常に喜ばしいことです。

しかし、様々なサイトでゴトー日のトレードに関する検証が行われている中で、残念ながらどれも取り立てて勝率が高いものであるとはいえません。

ドル円の動きはゴトー日のドル需要だけではなく、経済イベントや経済指標の発表日などその他の様々な要因にも大きく影響を受けるためでしょう。ゴトー日に多くの米ドル需要が発生することは確かであるといえますが、それだけで「ゴトー日はドル高円安に動く」と決めつけてしまうのはやや強引かもしれません。

逆に円の需要が増える日はない?

ゴトー日のアノマリーは、外国企業への支払いのためドル需要が増えることから、ドル高円安となる傾向があることが分かりました。では逆に外国企業から日本企業への支払いが重なり、ドル安円高となるタイミングはないのでしょうか。

結論から伝えると、そのようなタイミングはないといえます。

そもそもゴトー日を決済日としている商慣習は江戸時代から続く日本独特のものです。海外にはそういった商慣習がないため、外国企業から日本国内企業へ代金が決済される日もまちまちとなっています。そのため、ゴトー日のドル需要と違い円需要が多く発生する特定の日は存在しないようです。

その他の相場のアノマリーとは?

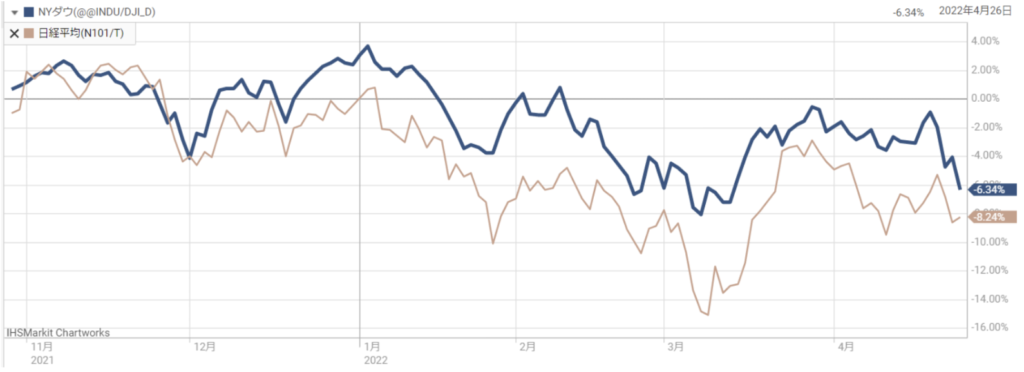

金融市場にはゴトー日のアノマリー以外にも多くのアノマリーが存在します。季節、経済・政治イベント、個人消費の動向などから年間を通して意識されるアノマリーもあります。

ここからは月別でのアノマリーについて紹介していきます。

| 1月 | 1月効果・・・年明け大発会のご祝儀相場で買いが多く入る。 |

| 2月 | 節分天井、彼岸底・・・1月に上げた相場が節分頃に底に入り、3月にかけて再び上昇基調になる。逆に「節分底、彼岸天井」となることもある。 |

| 3月 | |

| 4月 | 4月効果・・・新年度で機関投資家の買いが多く入る。 |

| 5月 | セル・イン・メイ(5月に売れ)・・・外国人投資家が夏季休暇を取って市場参加者が少なくなる前に売ったほうが良いという格言。 |

| 6月 | |

| 7月 | 夏枯れ相場・・・投資家が手仕舞いしてから夏季休暇に入るため、相場の動きが鈍くなる。閑散相場。 |

| 8月 | |

| 9月 | ハロウィン効果・・・ファンド決算期にあたるため、多くの機関投資家が売りを出す。またブラックマンデーなど過去の暴落も10月に多いことで知られている。 |

| 10月 | |

| 11月 | 年末ラリー、クリスマスラリー・・・機関投資家のお化粧買い、個人消費の活発化で買いが多く入る。 |

| 12月 |

このように金融市場には様々なアノマリーがあり、これ以外にも干支にちなんだアノマリーなども広く知られています。年間の大まかな相場の動きを知っておくことで、ポジションの仕込みや手仕舞いの時期を想定しておくことができるでしょう。

アノマリーだけでFX相場に勝つのは難しい

この記事では「ゴトー日はドル高円安に動く」とのアノマリーについて紹介してきました。ただしこのアノマリーだけを頼りにFX相場で勝ち続けることは難しいといえます。あくまでゴトー日はドル高円安になりやすいとの傾向があるだけに過ぎないからです。

ただしマーケットは投資家の心理を反映することもあり、データやチャート分析だけでは理解できないこともあります。不可解なマーケット動向を読み解く際にアノマリーが役に立つこともあるため、知っておいて損はないはずです。

株式市場の有名なアノマリーである「セル・イン・メイ」などと同様に、アノマリーを鵜呑みにして取引を行うのではなく、参考程度に留めることでFXトレードに活かすとよいでしょう。